2022.12.26

【インボイス制度とは?】難しい言葉を使わずに制度の概要を徹底説明!

【はじめに】

皆さんはインボイス制度についてご存知でしょうか。

「なんとなく税金関係のこと…?」といった印象をお持ちの方が多いかと思いますが、税金に関わることは私たちの生活に非常に身近なものであり、知っておいて損をすることはありません。

そこで今回は、令和5年10月から開始される、消費税の仕入れ税額控除に関わる「インボイス制度」について、専門用語などは用いずにご紹介をさせていただきます。

すでに個人事業主として活動をされている方や、これからビジネスを始めようと検討をされている方はぜひご参考になさってください。

【そもそもインボイス制度とは?】

今回は分かりやすくするため、今回は以下のポイントを順を追って解説していきます。

⑴インボイス制度は令和5年10月1日から開始される。

⑵自分が消費税の控除を受けるためには税務署に申請が必要であり、課税事業者のみが申請することができる。

⑶税務署に申請をすれば適格請求書(登録番号)が発行される。

⑷控除される消費税の証明には必ず適格請求書に記載のある「登録番号」が必要。

⑸従来は課税売上高が1000万円以下の個人事業主は消費税の免税事業者だった。

⑹インボイスによって、売上が1000万円未満の個人事業主(免税事業者)でも消費税の支払いが求められている。(※義務ではない)

そもそもインボイス制度とは、主に法人や個人事業主が支払う「消費税の仕入額控除」に関わる制度を指します。

国税庁のホームページにはこのように記載がされています。

適格請求書(インボイス)とは、

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_about.htm

少し分かりにくい表現もあるので、結論を簡単にまとめると、インボイス制度は今まで消費税納付の際のルールを変え、対応しなければより多くの消費税の納付が必要になってしまう制度なのです。

順序立てて説明をしますので、まずは「消費税の仕入れ控除」の仕組みから理解をしていきましょう。

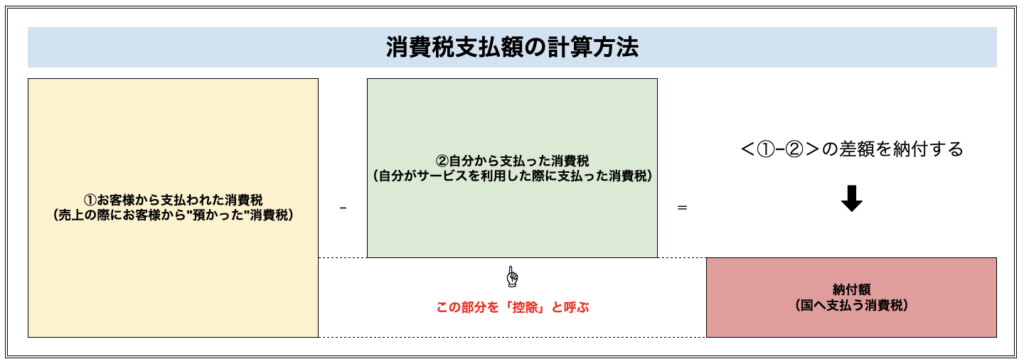

<消費税の納付額はどのようにして決まるのか?>

「消費税の仕入額控除」と聞くと難しく感じられる方も多いかと思いますが、ここではわかりやすく分解して考えてみましょう。

「消費税」はモノやサービスの取引に際してかかる税金を指し、「仕入れ」はモノやサービスをつくるのに際してかかったお金です。

そもそも、消費税の支払い金額は「自分に払われた消費税(図中①)−自分が支払った消費税(図中②)」で決まります。

そして、「控除」は一般的にはある金額から一定の額を差し引くことを指します。

日本では基本的にお金が関わる全ての取引に対して税金が課せられますが、控除は取引に際してかかる税金の一部を免除できる仕組みだとご理解いただければ差し支えないかと思います。

消費税の場合、控除にあたるのは図中の②の部分で、②が大きければ大きいほど支払う金額は少なくなり、②が少なければ少ないほど支払う金額は大きくなります。

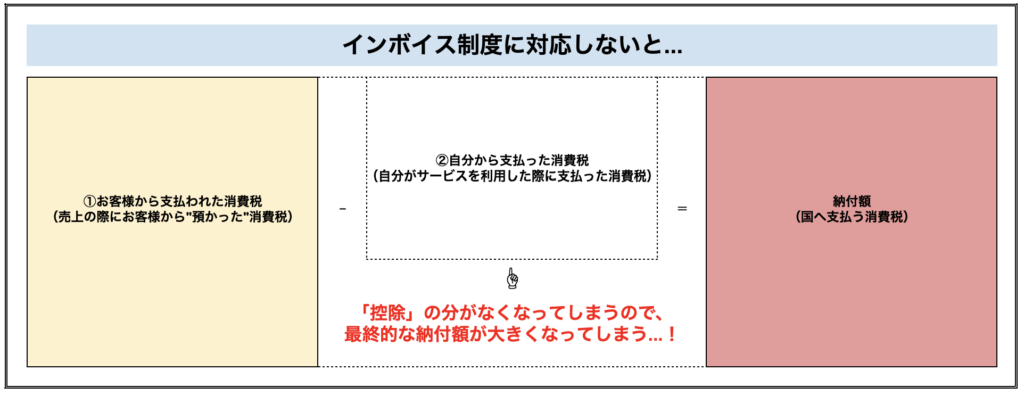

<インボイス制度に対応しなければどのような影響が出てしまうのか?>

ここまでわかっていれば、インボイス制度を理解することは難しくありません。

インボイス制度に対応しなければ、図中②の控除金額が減ってしまい、払う税金が多くなってしまうということです。

冒頭に記載したポイントの⑵〜⑹にも記載がありますが、図中の②の金額を今まで通りに「控除」とするためには、「適格請求書の登録番号」が必要になります。

「適格請求書」は課税事業者のみに交付される請求書であり、この中には事業者の登録番号が記載されています。

インボイス制度が導入されると、この登録番号が記載されている消費税の取引のみが控除の対象となるのです。

ここで最も影響を受けるのは今まで消費税の支払いをしていなかった免税事業者と、これからも免税事業者との取引を検討している課税事業者でしょう。

免税事業者とは売り上げが1000万円未満の事業者を指し、今までは消費税の支払い義務はありませんでした。

しかし、今回のインボイス制度導入にあたって、年間売り上げが1000万円未満だった免税事業者でも、適格請求書の発行を行うために、消費税の支払いが必要になってしまったのです。

「なんだ、免税事業者はそのまま適格請求書を発行しなければそのまま消費税を払わなくて済むじゃないか」と思われた方も多いかと思いますが、この場合に困る事業者が課税事業者です。

課税事業者とは名前の通り、消費税の支払いをしてきた事業者であり、図中②の控除額が大きいほど消費税の支払いが減ります。

しかし、免税事業者との取引で自分たちが支払う消費税は控除の対象にはならないため、「免税事業者との取引をやめる」か、「免税事業者に課税事業者になってもらう」かの選択を迫られるのです。

免税事業者からすれば、今まで支払わなかった消費税の課税をされるか、今まで取引があった課税事業者との付き合いをやめるかの選択を迫られるというわけですね。

<導入は段階的に行われます!>

「いますぐ準備をしなくちゃ!」と思われた方も多くいらっしゃるかと思いますが、こうした制度がいきなり導入されるわけではありません。

段階的に消費税控除の適応率が少なくなっていくことで、令和5年10月に完全導入という形になります。

詳細は国税庁のホームページに記載がありますので、そちらをご覧ください。

▼インボイス制度に関するリーフレットはこちら

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/300416.pdf

【さいごに】

今回はインボイス制度について、簡単に概要をまとめながらご紹介をしてまいりました。

令和3年10月1日に適格請求書の交付が開始されますので、すでに適格請求書の交付が開始されています。

ご自身のご状況やお付き合いなどを踏まえてご検討いただくのが良いかと思いますので、この機会に改めてご自身のビジネスを考え直してみるのも良いかもしれません。

ここまで記事をご覧いただき、ありがとうございました。

<新潟県で求人をお探しなら人材派遣のコーケンで!>

株式会社コーケンでは県央地区及び中越地区を中心とした人材派遣事業を行っております。

勤務時間を選べることや入社後のサポートなど、幅広い支援で求職者の皆さんをサポートしてまいります。

▼株式会社コーケンの求人一覧はこちら!

https://job-koken.jp/

▼株式会社コーケンの「お役立ち情報」はこちら!

https://job-koken.jp/column/