2023.02.20

【20万円以下の収入はどう処理する?】確定申告の申告義務の範囲について解説します!

【はじめに】

2023年も2月中旬になり、確定申告の提出期限が迫ってまいりました。

近年は副業の需要も増えてきており、会社員の方々の中には御本業とは別にビジネスを始め、確定申告をしなければならなくなった方も多くいらっしゃるかと思います。

一方で、確定申告義務があるにも関わらず、複雑な仕組みのためにやり方がわからないという方も多くいらっしゃるのではないでしょうか。

そこで今回は確定申告の義務が発生すると言われる通称”20万円ルール”について解説をいたします。

「年間で20万円を超えてしまった副業の収入がある」という方はぜひご参考になさってください。

【そもそも確定申告とは】

確定申告を簡単に説明すると、自分が得た所得に対してかかる税金を自分で計算して税務署に申告する手続きです。

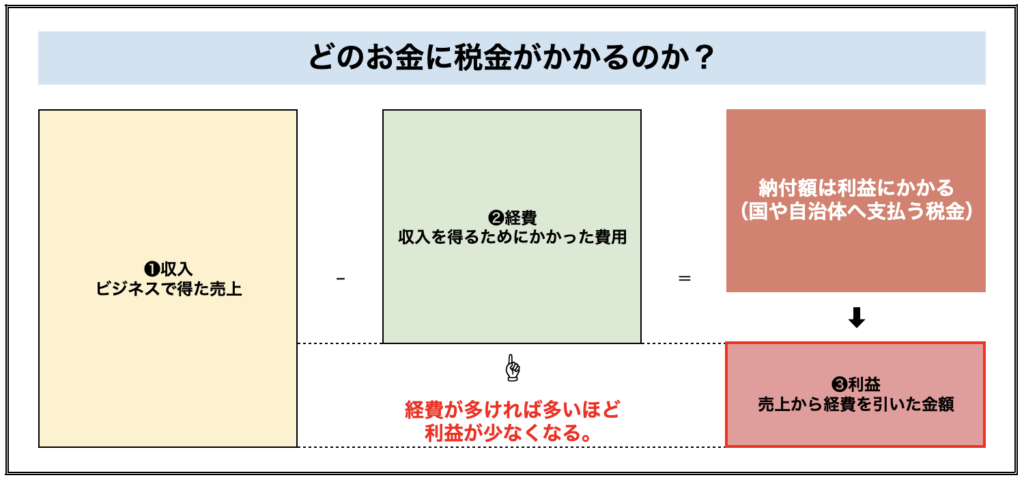

「所得」とは収入から経費を差し引いた、いわば儲けた金額のことを指します。

(図中❸「利益」が所得にあたります。)

税金は❸の利益に対してかかるため、この利益の金額を自分で計算し、どのくらいの税金を納めるべきかを計算する手続きが「確定申告」です。

【?】では自営業なら節税対策ができるの?

「自営業やフリーランスはなんでも経費で落とせる」という文言を目にしたことがある方もいらっしゃるかと思いますが、これは経費を大きくすることで利益を圧縮し、そこにかかる税金を少なくすることを目的とした節税対策と言えるでしょう。

ちなみに「なんでも経費で落とせる」という噂は全くの嘘です。

❷の経費はあくまでも事業の運営に際してかかった「費用」であるため、事業に関係のない支出を経費扱いにすることは「脱税」になってしまいます。

ただし、確定申告はあくまで「申告」であるため、ご自身の裁量で経費や収入を税務署へ報告する仕組みです。

ご自身が事業に必要な費用だと判断した場合には「経費」として処理することができますが、税務署から疑われてしまった場合は追加徴税などを求められるケースもあるため、一点の曇りもなく申告をすることをおすすめします。

計算の対象期間は1月1日〜12月31日までの1年間で、翌年の2月中旬から3月中旬までが申告の期間となっています。

確定申告の際は、主に5つのステップが必要となります。

⑴ 提出しなければいけない書類を揃えること

⑵ 帳簿を整理すること

⑶ 確定申告に必要な書類を作成すること

⑷ 税務署へ提出すること

⑸ 納税すること

近年は「電子帳簿保存法」が始まったことにより、部分的な緩和や義務付けにより、手順において多少の変化がございますが、基本的には上記の手順で準備を進めるものだとご認識していれば問題ありません。

しかし、そもそも自分が確定申告の義務がある条件に当てはまっているかを確認する必要があります。

確定申告と聞くと、個人事業主や自営業の方のみが対象だと勘違いをしてしまう方も多くいらっしゃいますが、実は会社員の方などでも対象に入るケースは多くあります。

▼確定申告に関する記事はこちら

【会社員でも確定申告が必要なケースは?】

では、会社員の方でも確定申告が必要になる条件にはどのようなものがあるのでしょうか。

国税庁のホームページでは下記のように記載があります。

※ホームページ上では「会社員」という表記ではなく、「給与所得者」となっています。ここでは厳密な違いには触れず、たくさんの方に概要をご理解いただけるよう噛み砕いたご説明をさせていただきます。

大部分の給与所得者のかたは、給与の支払者が行う年末調整によって所得税額が確定し、納税も完了しますから、確定申告の必要はありません。

しかし、給与所得者であっても次のいずれかに当てはまる人(確定申告をすれば税金が還付される人は除きます。)は、確定申告をしなければなりません。

1 給与の年間収入金額が2,000万円を超える人

2 1か所から給与の支払を受けている人で、給与所得および退職所得以外の所得の金額の合計額が20万円を超える人

3 2か所以上から給与の支払を受けている人のうち、給与の全部が源泉徴収の対象となる場合において、年末調整されなかった給与の収入金額と給与所得および退職所得以外の所得金額との合計額が20万円を超える人

(注) 給与の収入金額の合計額から、雑損控除、医療費控除、寄附金控除、基礎控除以外の各所得控除の合計額を差し引いた金額が150万円以下で、かつ、給与所得および退職所得以外の所得金額が20万円以下の人は、申告の必要はありません。

4 同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人

5 災害減免法により源泉徴収の猶予などを受けている人

6 源泉徴収義務のない者から給与等の支払を受けている人

7 退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額よりも多くなる人

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1900.htm

ここからでもお分かり頂けるかと思いますが、会社員の方の場合でも確定申告が必要になるケースは多くあります。

今回は全て取り上げるのではなく、2番目の「1か所から給与の支払を受けている人で、給与所得および退職所得以外の所得の金額の合計額が20万円を超える人」について詳しく解説をさせていただきます。

【確定申告における“20万円ルール”とは?】

1か所から給与の支払を受けている人で、給与所得および退職所得以外の所得の金額の合計額が20万円を超える人

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1900.htm

国税庁のホームページには正確性を重視するために難しい表現で記載されていますが、簡単に述べれば「本業以外に年間20万円以上の所得(利益)がある人」となります。

あくまでここで言及されているのは「所得」であるため、収入ではありません。

副業であっても事業の運営にかかった費用を計上することは認められているため、収入から必要経費を引いた金額が20万円以下であれば確定申告の義務はありません。

ただし、「所得の合計額が20万円以下」の場合に対象外となるため、複数の収入源が給与所得以外にある方は注意が必要です。

実例として、会社の給与以外に収入源が2つある方の場合を見てみましょう。

《会社》本業での収入

会社では年末調整が行われているため、本業からの収入のみであれば、基本的に確定申告は不要。

※給与収入が2000万円を超えた場合などは確定申告が必要になります。

《副業A》アフィリエイトサイトの運営

⚫️収入30万円

⚫️経費20万円

⚪︎所得は10万円(30万−20万=10万)

《副業B》クラウドソーシングの運営

⚫️収入20万円

⚫️経費5万円

⚪︎所得は15万円(20万−5万=15万)

この場合、本業の給与所得以外に所得が25万円あるため、確定申告が必要となります。

所得の25万円に対して課税が行われるため、確定申告だけでなく納税作業も必要となりますので、それらの手続きも忘れずに行わなければなりません。

【さいごに】

今回は会社員でも確定申告が必要になるケースである「20万円ルール」についてご紹介をいたしました。

副業をすることへのハードルが下がっている昨今において、確定申告の義務が発生した方も多くいらっしゃるかと思います。

今回の記事が皆様の参考になれば幸いです。

ここまで記事をご覧いただきましてありがとうございました。

<新潟県で求人をお探しなら人材派遣のコーケンで!>

株式会社コーケンでは県央地区及び中越地区を中心とした人材派遣事業を行っております。

勤務時間を選べることや入社後のサポートなど、幅広い支援で求職者の皆さんをサポートしてまいります。

▼株式会社コーケンの求人一覧はこちら!

https://job-koken.jp/

▼株式会社コーケンの「お役立ち情報」はこちら!

https://job-koken.jp/column/